2023年,中国公司对新药的关注度增加,共有30种由中国发现的药品获得批准,占中国整体新药批准的37%。为了阐明近年来中国药物研发领域的演变,我们概述了当前国内创新药物候选药物的研发管线,并将其与我们2021年的分析(Nature Reviews Drug Discovery, 21, 553-554; 2022)进行了比较。

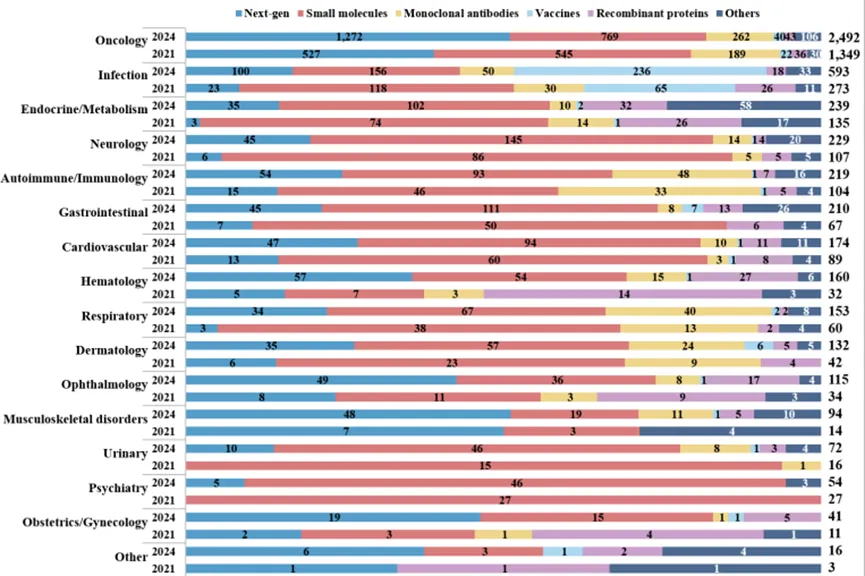

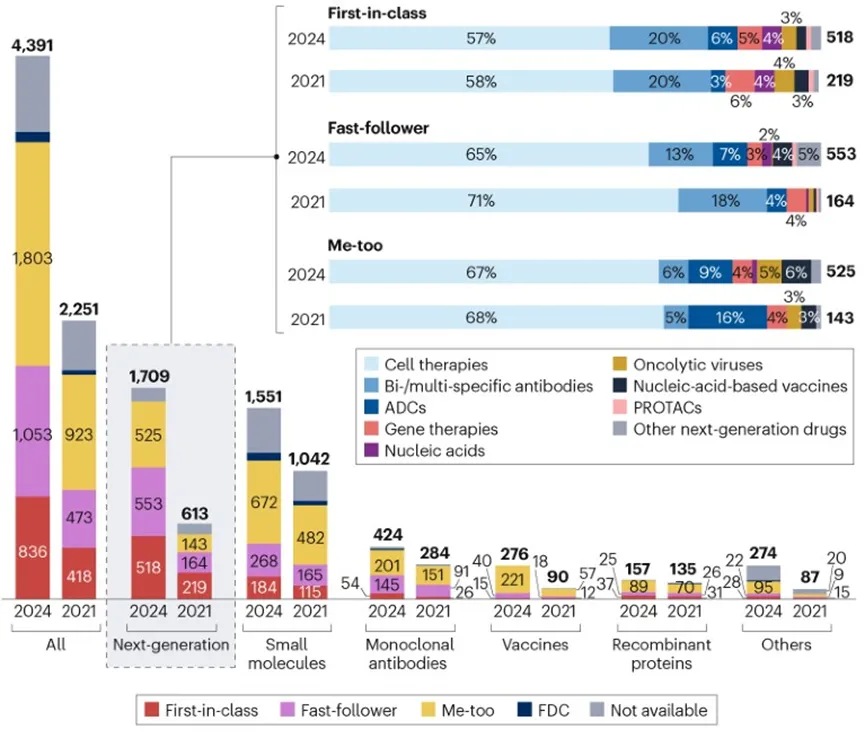

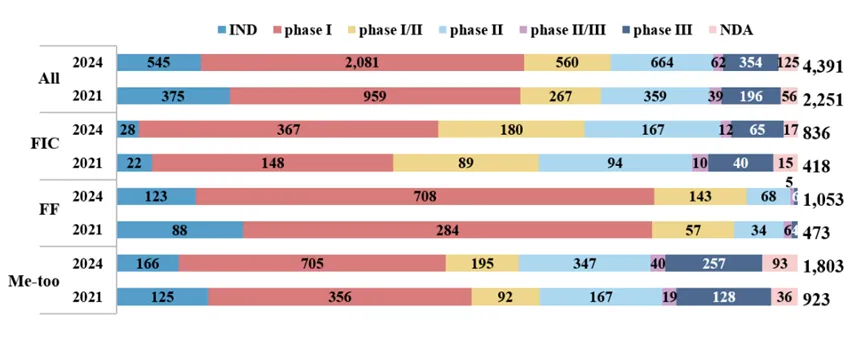

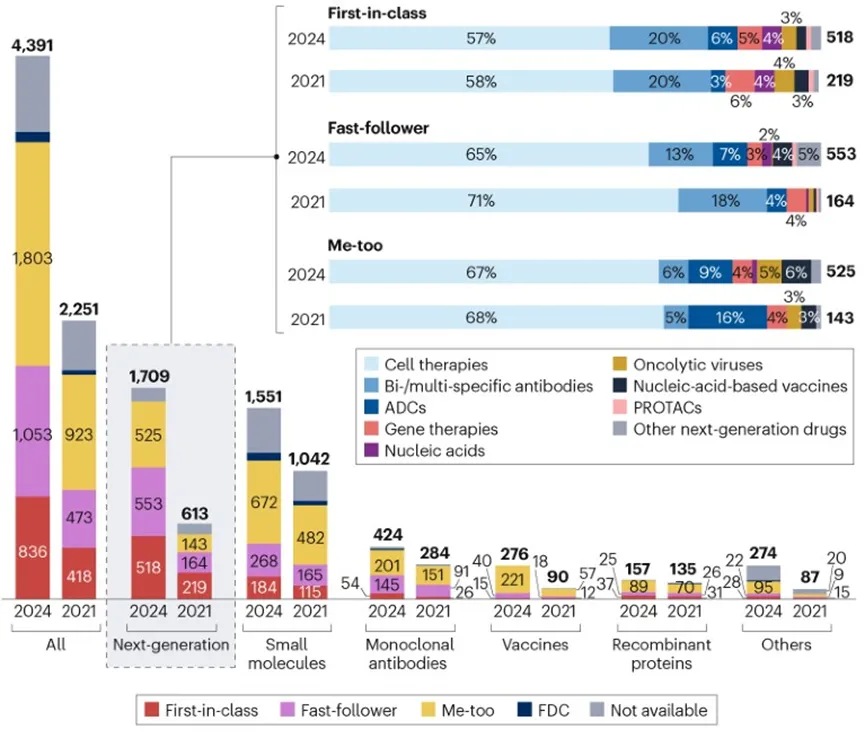

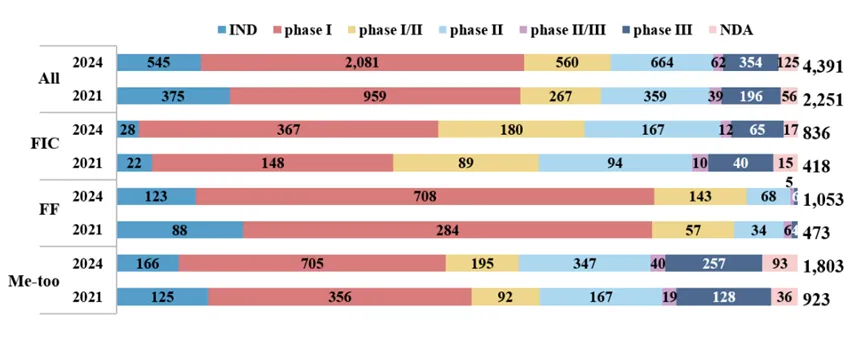

总体趋势 2024年1月,中国公司药物研发管线的数量相较于2021年7月几乎翻了一番,从2251增加到4391种(见图1以及补充图1)。其中,first-in-class(FIC)产品和快速跟进(fast-follower, FF)产品的增长率高于me-too产品:FIC产品增长率为100%(从418种增加到836种),FF产品增长率为123%(从473种增加到1053种),me-too产品增长率为95%(从923种增加到1803种)。

图1 2021年和2024年中国在研药物管线的概览(按创新水平和产品类型分类)

具有新颖靶点或新颖作用机制(MoAs)的药物,根据其是否在全球具有领先的临床开发地位,分别被定义为“首创新药”(First-in-Class, FIC)或“快速跟进药物”(Fast-Follower, FF)。而那些与已批准药物类别具有相同靶点和相似作用机制的药物,则被视为“同类创新药物”(Me-too)。属于固定剂量组合(Fixed-Dose Combinations, FDCs)的药物被归入FDC组,而那些因信息不足而无法归类的药物则被放置在“不可用”(Not Available)组中。此外,这些药物还根据产品类型被进一步细分为五个主要组别:小分子药物、单克隆抗体、重组蛋白、疫苗以及下一代药物(包括细胞疗法、基因疗法、核酸基药物和疫苗、抗体药物偶联物(ADCs)、双特异性或多特异性抗体、蛋白酶靶向嵌合体(PROTACs)和溶瘤病毒),以及一个“其他”组别,用于归类那些不属于上述类别的药物。

在2024年的836个首创新药(FIC)产品中,有249个在2021年也已被列为首创新药,而大多数(477个)是近期才进入临床开发阶段的。有趣的是,有60个候选药物从2021年的快速跟进(FF)药物转变为2024年的首创新药,这表明它们的发展速度要么赶上了要么超越了全球同类药物。例如,izalontamab是一种靶向EGFR和HER3的双特异性抗体,在2024年时是处于III期临床试验的首创新药,而在2021年时它还只是处于I期临床试验的快速跟进药物。

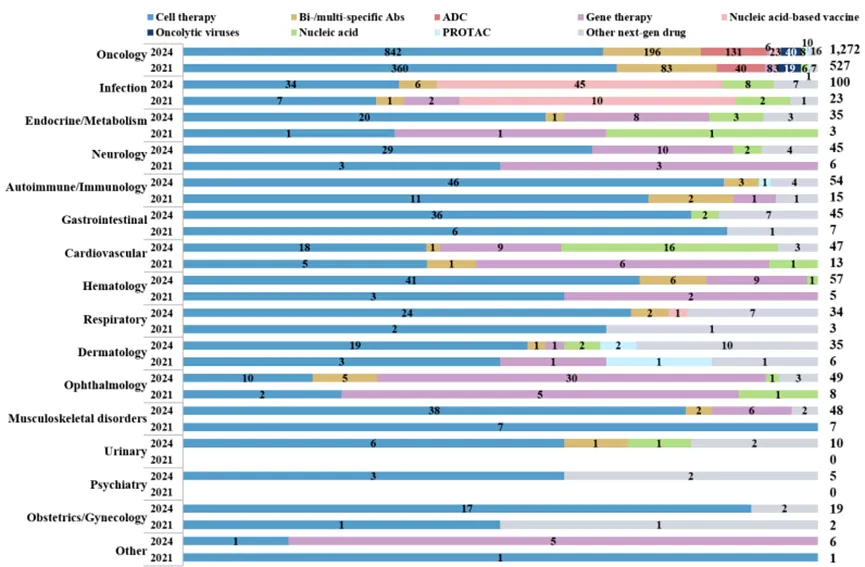

产品类型的趋势在我们所定义的产品类别中(如图1所示),下一代候选药物(包括细胞疗法、基因疗法、双特异性或多特异性抗体、抗体-药物偶联物ADC、核酸药物等)的增长最为显著,从613个增长到1709个,增幅达179%。这类产品的比例也从2021年的27%上升到2024年的39%,超过了小分子药物。下一代产品现已在快速跟进(FF)和同类首创(FIC)研发管线中占据多数地位,其中在FF管线中的占比从35%上升到53%,在FIC管线中的占比从52%上升到62%。细胞疗法在下一代产品类别中仍占据主导地位,尽管其比例自2021年以来略有下降(从66%降至62%)。双特异性或多特异性抗体和ADCs则位列第二和第三。核酸产品的增长最为迅速,从24个增加至108个。新兴技术平台的应用在治疗领域各不相同,其中肿瘤学领域在采纳新技术方面处于领先地位(补充图2)。然而,小分子药物在内分泌/代谢疾病、神经病学和胃肠道疾病等领域仍占据主导地位。在下一代产品类别中(补充图3),细胞疗法的应用范围已扩展到肿瘤学以外的领域,如免疫性疾病;例如,嵌合抗原受体(CAR)T细胞疗法在治疗狼疮等疾病方面显示出潜力。此外,核酸基疫苗在感染性疾病领域也获得了显著地位,这得益于它们在COVID-19疫情中的成功应用。此外,用于眼科适应症的基因治疗产品数量增加了六倍,这表明它们在治疗遗传性眼病方面的潜力。

新靶点和靶标组合在2024年的靶标格局中,与2021年的375个靶标相比,新增了295个靶标,总数达到670个,其中包括220个肿瘤学靶标、349个非肿瘤学靶标以及101个两者兼有的靶标。此外,新技术的应用也增加了多靶标组合的数量,从2021年的207个增加到2024年的454个。

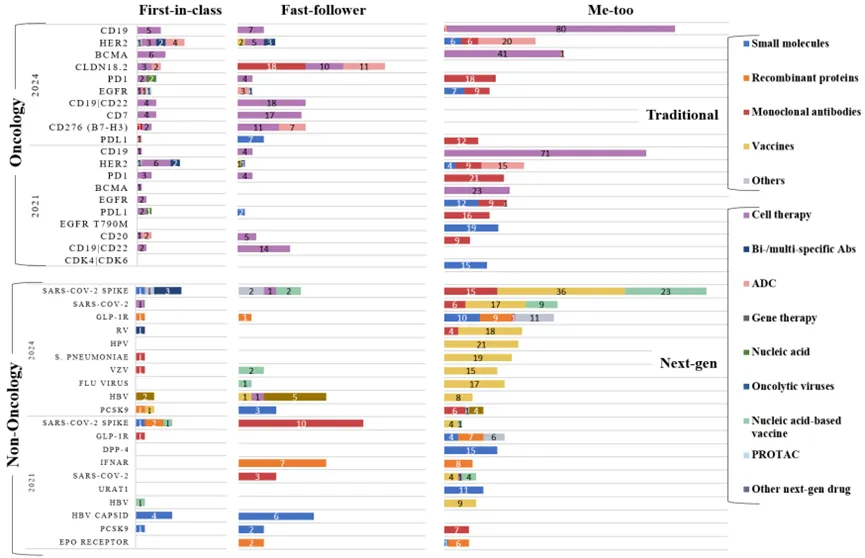

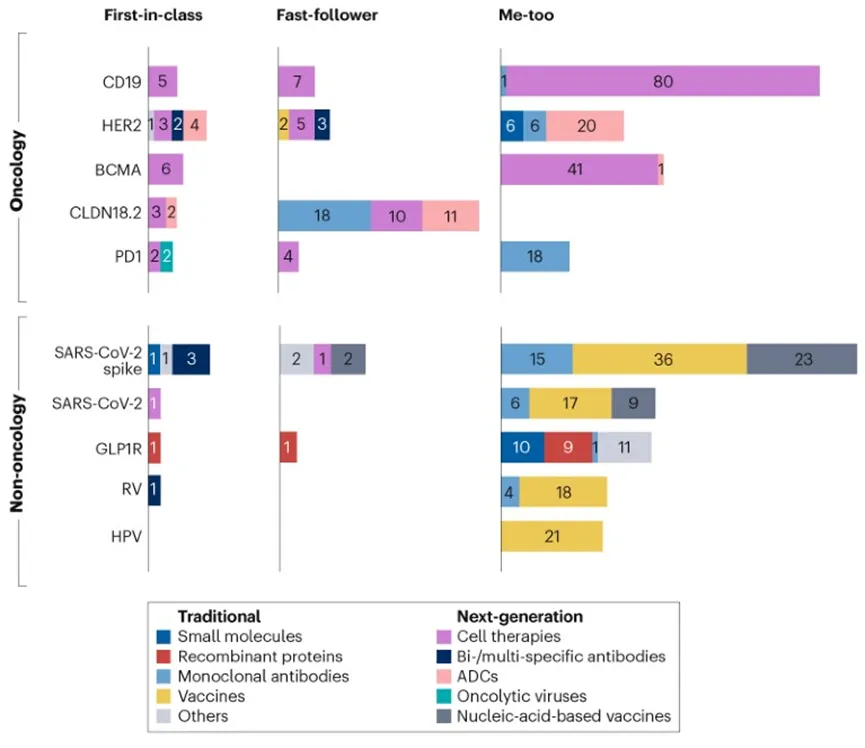

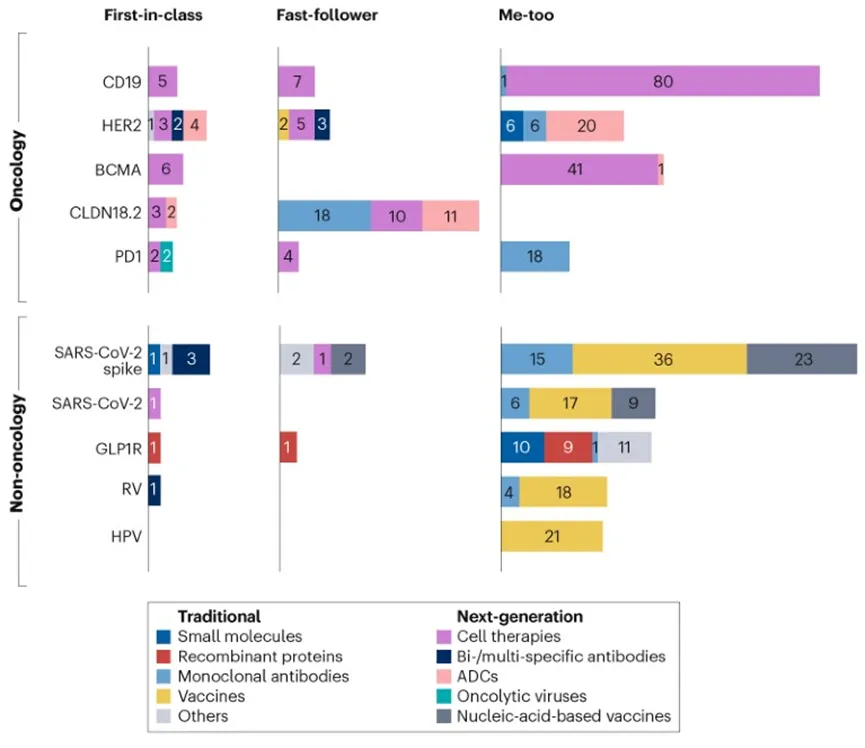

对2021年和2024年排名前十的肿瘤学靶标的分析(补充图4)显示,有七个靶标在两年的列表中均持续出现,其中CD19和HER2仍然占据前两位。虽然大多数针对CD19的产品是细胞疗法,但针对HER2的候选药物则基于多种技术平台。这种多样性使得HER2在首次创新药物(FIC)靶标中排名第一(见图2)。新兴靶标如CLDN18.2、CD7和CD276(B7-H3)的出现主要得益于下一代技术如细胞疗法和抗体偶联药物(ADCs)的推动。

图2 2024年中国在研药物管线中肿瘤和非肿瘤药物的前五大靶点

药物根据它们的创新水平和产品类型进行分类。同时针对多个靶点的药物用“/”符号表示(例如CD19/CD22)。图表中的缩写解释如下:Ab代表抗体(Antibody);RV代表狂犬病病毒(Rabies Virus);HPV代表人乳头瘤病毒(Human Papillomavirus)。关于该图表的详细信息和扩展版,请参见补充图4。

对于非肿瘤性疾病,针对SARS-CoV-2相关靶点的候选药物有显著增长,且对其他传染病的关注度也在增加,这是值得注意的。有五个与传染病相关的新靶点已经进入了前十名(见补充图4),包括狂犬病毒、人乳头瘤病毒、肺炎链球菌、水痘-带状疱疹病毒和流感病毒。此外,胰高血糖素样肽1受体(GLP1R)紧接在SARS-CoV-2相关靶点之后。GLP1R靶点对于糖尿病管理、减肥和心血管保护是有益的。针对GLP1R以及如胃抑制多肽受体(GIPR)或胰高血糖素受体(GCGR)等靶点的药物,在改善第一代药物方面显示出潜力。在33种GLP1R激动剂和21种双靶点激动剂中,已有三种产品的新药申请被提交,包括全球领先的GLP1R/GCGR激动剂mazdutide,以及在中国发现的两种长效GLP1R激动剂PB-119和supaglutide。

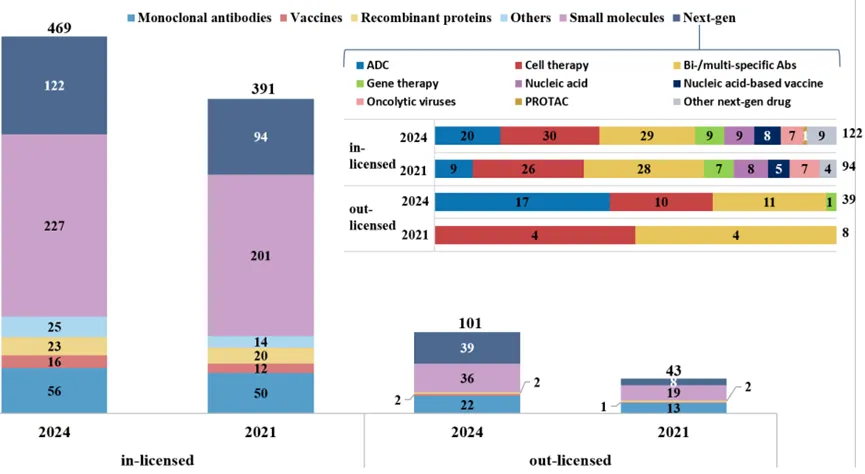

中国对全球研发管线的贡献 国内药物研发持续进入全球研发管线;自2021年7月以来,已有八款中国创新药物进入海外市场,其中七款已授权给国际合作伙伴。在2024年的研发管线中,有465款在中国本土发现的候选药物同时在中国和国外处于相同的发展阶段,这表明了一种同时进行的研发努力的趋势。此外,2024年的研发管线中还包括了101款获得许可的产品,相比之前的43款增长了135%。值得注意的是,这些获得许可的产品中,FIC产品的比例从16%增加到了28%,其中包括七款双特异性或多特异性抗体、四款抗体药物偶联物(ADCs)、四款CAR-T细胞疗法和一款TCR-T细胞疗法。

最后,自2021年7月以来进入临床开发的2623种产品中,me-too药物的比例从2021年管线中产品的50%下降至35%,这表明中国正朝着具有更高临床价值的药物创新方向发展。随着新技术的不断进步以及解决临床需求的重点日益明确,中国的研发努力有望引领创新治疗药物的开创性进展。

中国国内新药研发管线的数据来源于Pharmcube数据库,该数据库综合了多种来源的信息,包括中国的药物临床研究注册与信息披露平台、中国临床试验注册中心(ChiCTR)、ClinicalTrials.gov临床试验注册平台、科学会议、公司新闻稿、已发表的报告以及投资者演示文稿等。我们的分析涵盖了旨在治疗或预防疾病的在研治疗药物和疫苗,但不包括仿制药或生物类似药。所纳入的产品要么是在中国全新发现的,要么是由中国公司引进许可、进入临床开发阶段但截至2024年1月1日尚未在任何国家获得上市许可的产品。不再积极开发的产品被排除在外。本次分析共纳入了4391个候选药物。

为了追踪中国创新药研发领域的发展演变,我们对当前分析的数据(数据截止日期为2024年1月1日)与上一次分析的数据(数据截止日期为2021年7月1日)进行了全面比较。采用与上一次分析类似的方法,我们手动验证了数据,并根据目标、产品类型、创新水平、在中国和国外的最先进开发阶段、适应症以及原产地等参数对数据进行了分类。部分产品信息可能未公开,这可能会影响个别产品的分类。

在产品类型方面,候选药物最初被分为小分子、单克隆抗体(mAbs)、重组蛋白、疫苗(包括预防性和治疗性,但不包括树突状细胞疗法和核酸基疫苗)、下一代药物,以及其他(无法归类到上述类别的药物)或不可用(由于信息不足而无法归类的药物)。对于下一代药物,共确定了九个亚组,包括细胞疗法、双特异性或多特异性抗体、抗体-药物偶联物(ADCs)、基因疗法、溶瘤病毒、核酸基疗法、蛋白水解靶向嵌合体(PROTACs)、核酸基疫苗,以及其他不属于前述类别的下一代药物。药物的来源被分为自主研发和引进许可两类。自主研发的产品还可以进一步归类为对外许可组。适应症被归类为不同的治疗领域,如肿瘤学(包括血液学癌症)、传染病、内分泌和代谢性疾病、自身免疫和免疫性疾病、心血管疾病、神经性疾病、胃肠道疾病、呼吸系统疾病、精神疾病、皮肤病、眼科疾病、血液学疾病(非肿瘤学)以及其他(包括产品数量少于20个的治疗领域,如耳科疾病)。

在创新水平方面,药物被分为三组:首创新药(first-in-class)、快速跟进药(fast-follower)和同类创新药(me-too),这一分类基于它们的靶点、作用机制(MoAs)以及与全球同类产品的最先进开发阶段相对比。具有新颖目标或新颖作用机制的药物,根据其是否具有全球领先的临床开发地位,分别被定义为首创新药或快速跟进药。而那些具有相同目标和类似作用机制,与已批准药物类别相似的药物,则被视为同类创新药。值得注意的是,同一产品在不同年份(如2021年与2024年)的创新水平可能会发生变化,这取决于该产品的研发进度相对于类似产品的快慢、信息披露的详细程度,以及是否发现了新的作用机制。例如,在2021年被认定为模仿药的32种药物,由于发现了新的作用机制,在2024年的数据集中被重新分类为首创新药或快速跟进药。

补充图1 2021年与2024年中国在研药物管线最高研发阶段概览(按创新水平分类)

补充图2按治疗领域分类的不同产品类型药物概览

补充图3 不同治疗领域的下一代药物概览

补充图4 2021年和2024年在研药物管线中肿瘤药物和非肿瘤药物的十大靶点